- 小規模事業に融資は必要なの?

- ひとり社長だけど融資を受けようか迷っている!

こんな悩みを抱えている場合は、当記事をご覧ください^^

2014年にWebマーケターとして開業をして、日本政策金融公庫から融資を受けた経験のある僕が、融資に対する考え方や、実際に融資を受ける方法をまとめました。

記事を読んでもらえると、融資に対する印象がガラッと変わり、生産性のある融資を受けられるようになります!

今回は融資に対する考え方をお話ししますが、僕はお金に関する専門家ではないです!

ファイナンシャルプランナーでもなければ、銀行に勤めていた経験もないですし、税理士の資格を持っている訳でもありません。

今回お話する内容は、僕のこれまでの経験における一つの考え方です。

100%正しい訳ではありませんので、一人の経営者の意見として参考にして頂けると幸いです!

融資とは?

アシスタント

ユウキさん質問です!

開業を考えているのですが、融資を受けた方が良いのでしょうか?

ユウキ

なるほど。

必要かどうかの前に、まずは融資に対する基礎知識を身につけよう!

融資とは銀行からお金を借りること。

言い換えれば借金です!

どうしても借金と聞くと、

男性

なんか怖いな…。

女性

お金なんて借りたくないわ…。

と、マイナスなイメージを持たれると思います。

実際、僕も昔は借金に対して、あまり良いイメージを持っていませんでした。

僕は俳優の山田孝之さんが主人公を演じている、「闇金ウシジマくん」というドラマを見ていました。

その影響もあり、特に借金に対して悪いイメージを持っていました 笑

主人公のウシジマくんは闇金業者で、10日5割という意味不明な金利で貸し付けます。

10日5割とは、100万円借りた場合、10日後に150万円を返済する計算です。

※本来、違法な高金利は返済する必要はありません!

借金が返済できない場合は、

- 家の中に消火器を投げ込まれる

- ハバネロジュースを一気飲みさせられる

- マグロ漁船に乗せられる

- マフィアに臓器を売られる

- 夜のお店で永遠と働かされる

- 森の中に全裸で縛られて置き去りにされる

という極悪非道なやり方で、お金をむしり取られます^^;

闇金ウシジマくんに影響を受けて、

ユウキ

借金なんてとんでもない!

1円もお金を借りずにビジネスをするのが素晴らしい!

と思っていた時期もあります 笑

しかし、ビジネスを続けてきた今では、借金に対するイメージは随分と変わりました。

もちろん今でも、「借金が大好き!」とか「借金は素晴らしい!」とか、そこまでポジティブな捉え方はしていませんが、「必要であれば融資は受けても良いかな!」と思っています。

経営者の先輩から、借金には「良い借金」と「悪い借金」の、2つがあると教わったからです。

良い借金とは「生産性のある借金」であり、悪い借金とは「生産性のない借金」です。

これ、ビジネスをしていくでは超重要な考え方なので、ぜひ覚えておいてください!

生産性のある借金

借りた金額以上にお金を増やせるならば、それは生産性のある借金です。

代表的な例で言えば広告費ですね。

僕が初めて融資を受けたのは、独立をして2年目の時でした。

商売道具であるパソコンが壊れてしまい、新型のパソコンを購入する為に融資を受けました。

独立2年目の時期は売り上げも少なく、ちょうど結婚したばかりで色々とお金の掛かる時期でした。

貯金0円で結婚した上に、引っ越し資金や婚約指輪の購入など出費が続き、商売道具を買うお金さえない。

でも、パソコンがなければ事業を継続できない。

そんな時に日本政策金融公庫という国が運営している金融機関から、

ユウキ

パソコンを買うために融資を受けよう!

と思い、担当者に会いに行きました。

その時は50万円の融資を受けて、約12万円のMacBook Airを購入します。

残りの38万円は、広告費などの必要経費に使いました。

日本政策金融公庫から借りた50万円は、2年の期間をかけて返済しました。

その後、事業が軌道に乗り、株式会社を設立。

あの時に融資を受けてパソコンを購入していなければ、会社の設立はできなかったと思います。

これが生産性のある借金、いわゆる良い借金です。

生産性のない借金

生産性のない借金とは、遊びやギャンブルなど私利私欲のために使うお金です。

僕は過去に一度だけ、銀行のカードローンでお金を借りた経験があります。

あれは確か開業一年目の話です。

まだ収入も少なかった上に、貯金を全て使いきり、クレジットカードで生活を凌いでいた時期があります。

クレジットカードの支払い日にお金が足りず、

ユウキ

支払いが遅れたら俺の信用経歴に傷が付く!

と思い、銀行のカードローンで5万円を借りました。

「5万円ぐらいだったら親が貸してくれるでしょう!」という至極真っ当な意見もあるでしょうが、その時期は親には立派に生活していると思わせたいという、ひどいプライドを持っていました 笑

何が衝撃だったかと言うと、本当にびっくりするぐらい簡単にお金が借りられるんですよ!

まず、審査自体がめちゃくちゃ緩いです。

審査は機械だけで終わり、即日でカードが発行されます。

カードを機械に入れて必要な額を入力すると、入力した額が機械から出てきます。

ユウキ

な…何だこれは!

ATMからお金を下ろすのと何も変わらないじゃないか!

確かその時の金利は13%ぐらいだったと思います。

つまり、カードローンで100万円を借りて、1年間放っておくと借金が113万円に膨れ上がります。

テレビで借金地獄に陥る人の話を聞いたことがあります。

消費者金融で限度額いっぱいまで借金をしてしまい、その返済をする為に別の消費者金融から借金をしてしまう。

それを繰り返していくうちに借金地獄に陥る。

この時に何となくわかりました。

お金は驚くほど簡単に借りられるし、財布に入った瞬間に自分のお金と勘違いしてしまう。

それでいながら金利は高い。

誰しもが一歩間違えれば、借金まみれになる可能性があるんだと。

それから一週間以内にまとまった収入が入った為、5万円は全て返済して、カードも解約しました。

カード解約時に金融機関に電話をしたのですが、その時の対応もめちゃくちゃ丁寧でした。

男性

どうもありがとうございました。

いざという時の為に解約をせずに持っておくこともできますが、いかが致しましょうか?

ユウキ

いえ。

もう必要ないので大丈夫です!

どうもありがとうございました。

そう言い切って解約しました。

僕の場合は遊びやギャンブルではなく、生活費に充てた上に一週間以内に返済したので、まだ良い方ですが、借りたお金が増えた訳ではありません。

これが生産性のない借金、いわゆる悪い借金です。

融資は必要か?

アシスタント

なるほど!

生産性のあるお金の使い方ができるならば、融資を受けるのも有りということですね。

ユウキ

結論を言うとそうなるね!

融資が必要ない場合

- 自己資金で賄える

- 経費がほとんど必要ない

- そこまで大きなビジネス展開を考えていない

こんな場合は、無理に融資を受ける必要はないと思います。

特にWebマーケティングを中心とした起業は、店舗も仕入れもスタッフも必要ありません。

パソコンとインターネットがあれば成り立つので、無理に融資を受ける必要はないと思います。

融資が必要ある場合

- 自己資金で賄えない

- 毎月の経費が多く掛かる

- ビジネスを大きくしたい

こんな場合は、融資を考えてみるのも有りです。

スタッフを雇ったり、広告費に投資をする場合は、キャッシュが多くあった方が有利です。

もちろん、博打のようなビジネスや、無理な返済計画の場合は、融資を受けるのはおすすめしません。

順当に利益が見込めそうなビジネスや、余裕のある返済計画が立てられるのであれば、融資を受ける価値はあると思います。

融資を受ける理由とは?

アシスタント

ユウキさんは、なぜ今も融資を受けているのでしょうか?

ユウキ

主な理由は次の2つだよ!

・信用づくりのため

・必要な時に備えるため

信用づくりのため

まず、信用づくりのためです。

個人事業主や法人経営者は、融資を受けることで信用が作れます。

金融機関が融資をしてくれるのは、その人やその会社に対して信用があるからです。

こんな状況を想像してみてください。

あなたの友人に、年収2,000万円超えのお医者さんがいるとします。

医者としての評価も高く、人望も厚い方です。

あなたはその友人と食事をしており、お会計の時に言われました。

男性

あ、財布を家に置いてきちゃった!

悪いんだけど、2,000円貸してくれる?

「この人だったら信用できるし、2,000円は返ってくるだろうな!」と思いませんか?

一方で、日雇いのバイトで食いつないでいる、フリーターの友人がいるとしましょう。

お金や時間にルーズで、約束も守ってくれません。

男性

あ、財布を家に置いてきちゃった!

悪いんだけど、2,000円貸してくれる?

「さすがに信用できないし、2,000円は返ってこないだろうな…」と思いませんか?

融資もこれと同じです。

金融機関は信用のある個人や法人にしか、お金を貸してくれません。

融資額を回収できなければ意味がないからです。

見方を変えると、融資を受けた個人や法人は、受けた融資額の分だけ信用があると捉えられます。

現金で3億円を持っている人間よりも、銀行から3億円の融資を受けられる人間の方が、社会的な信用度は高いという意味です。

融資担当者

この人に3億円を貸しても、きちんと返済してくれるだろう!

と、金融機関から信用されている証拠です。

ご自身でビジネスをしている場合はわかると思いますが、個人事業主になったばかりの頃は驚くほど信用がありません。

独立1年目に引っ越しをする時に思い知ったのですが、賃貸のマンションを契約をするのさえ苦労します。

その頃はお金を多く稼いだり、多く持っている人間ほど、社会的な信用度が高くなると思っていました。

もちろん、それも一つの信用度の基準にはなると思います。

しかし、それで全てが決まる訳ではありません。

年収が1,000万円を超えている社長さんでも、経歴に傷があれば融資を受けられない可能性もありますし、年商1億円超えの会社であっても、怪しいビジネスをしていれば融資を断られる可能性もあります。

その一方で、ビジネスを始めたばかりで、まだ月に20〜30万円程度しか売り上げていない駆け出しの起業家でも、経歴に傷がなく、将来性があり、返済能力が高いと判断されれば、融資を受けられる可能性は十分にあり得ます。

独立2年目の僕が、まさしくそうでした。

1.融資を受ける

2.返済しながら売上を伸ばす

3.再び融資を受ける

この繰り返しで金融機関と付き合っていくと、

融資担当者

この人は毎回きちんと返済してくれるし、売り上げも順調に伸びているな。

もう少し大きな金額を融資しても大丈夫そうだ。

と信用度が上がっていきます。

融資は1回目よりも2回目以降の方が、圧倒的に受けやすいです。

信用度が高くなるからです。

僕の場合、1回目の審査は割と厳し目で、創業計画書や売り上げの入金記録の提出、面談や職場の確認などが行われて、ようやく審査に通過しました。

追加融資を受ける際の2回目の審査は、年間の売り上げをメールで提出して、電話で話をしただけで通過しました。

3回目は法人設立後に融資を受けたのですが、その時も問題なく借りられました。

売り上げの増加と毎回の返済により、信用度が上がったのでしょうが、何だか拍子抜けしたのを覚えています 笑

ビジネスを大きくしたい場合は、銀行から融資を受けて、少しずつ信用を築いていきましょう。

それに伴い融資額も大きくなり、広告費などに使えるキャッシュが増えていきます。

必要な時に備えるため

そして備えのためです。

融資を受けると、いざという時の備えができます。

僕の事業はパソコンとインターネットがあれば成り立つ為、売り上げがほぼそのまま利益になります。

広告にお金は使っていますが、経費はあまり必要ありません。

赤字になることはほとんどあり得ないですし、融資を受けないでも会社を運営できます。

しかし、新商品を広める為に広告に投資をするなど、いざ大きな金額が必要になった時、会社にキャッシュがあった方が有利です!

手元にキャッシュが10万円しかない状態と、1,000万円もある状態とでは、後者の方が広告費にお金を使えるため、それだけ大きな売り上げになります。

また、仮に好調だったビジネスの売り上げが激減して、毎月10万円の赤字になったとしましょう。

この時に銀行から受けた融資が1,000万円あった場合、その1,000万円を上手く運用しながら、事業を立て直せる可能性があります。

しかし、手元に現金が全くなかった場合、事業を続けていくのは難しいかもしれません。

ある程度銀行から融資を受けておく方が、いざという時の備えができます。

僕が融資を受けている銀行は、日本政策金融公庫です。

政府系の金融機関なので信用できますし、年間の金利も1〜3%程度と低く、無担保で融資を受けられます。

(融資の種類や融資額にもよって異なります)

金利は経費として計上できますし、必要なければ銀行に眠らせておいて、そのまま返済すれば構いません。

そして融資を受けているのは僕の会社であり、代表取締役である僕は連帯保証人ではないです。

仮に会社が返済できなくなっても、僕が返済をする必要はありません。

その点、精神的にもかなり楽ですね^^

融資を受けておくと、売り上げが下がった時や、キャッシュが無くなった時の備えになります。

初めて融資を受ける際には、信用度が高く、尚且つ金利も圧倒的に低い、日本政策金融公庫を選択肢に入れてみてください。

融資を受ける方法とは?

アシスタント

起業をした場合、どうやって融資を受ければ良いのでしょうか?

ユウキ

今回は僕が起業をした際に、日本政策金融公庫から融資を受けた方法をまとめたから、参考にしてみて!

僕が日本政策金融公庫から初めて融資を受けたのは、2015年のことです。

その後もお付き合いを続けて、これまでに800万円ほど融資を受けました。

日本政策金融公庫は政府系の金融機関なので、比較的審査が厳しいと言われています。

審査に通過した場合は「この事業主は信用しても良さそうだな」と、国からお墨付きをもらったようなものです。

(返済が滞った場合は意味ないですけど^^;)

融資の流れは次の通りです!

1.書類記入

2.面談

3.審査

4.結果連絡

全ての個人や法人が、融資を受けられる訳ではありません。

事業内容によっても、融資の流れは変わるかもしれないです。

一つの事例として、参考にしてみてください。

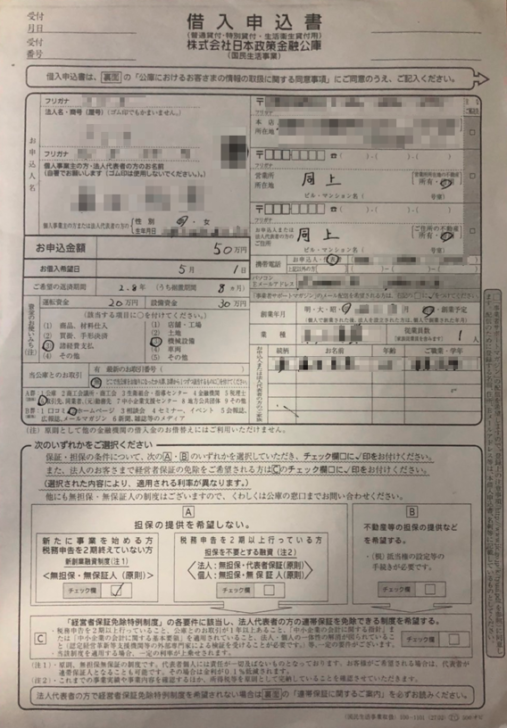

書類記入

まずは日本政策金融公庫に連絡をして、面談の日程を決めます。

その時に書類を提出する必要があるので、事前に書類を記入しておいてください。

書類はインターネット上でダウンロードできますし、店舗から直接貰っても構いません。

僕が提出した主な書類は次の3点です。

・借入申込書

・創業計画書

・確定申告書

(事業形態や融資内容によって変わります。)

借入申込書は、名前や住所、必要な融資額や事業概要などを記入します。

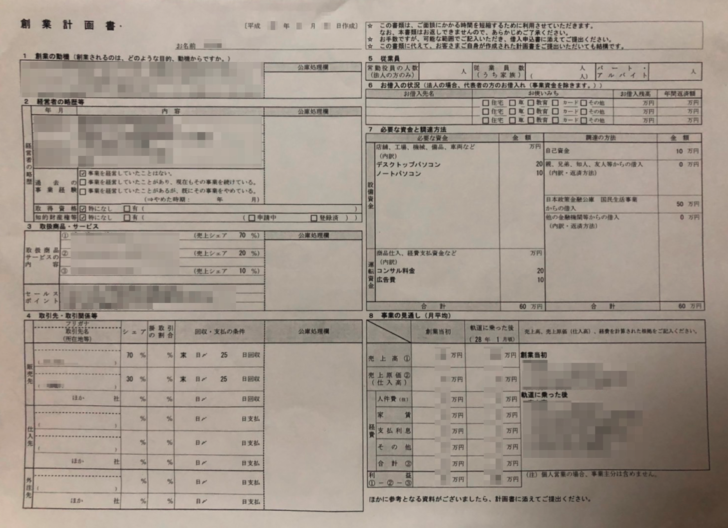

創業計画書は、創業の動機や経営者の経歴、融資の使い道や事業の見通しなどを記入します。

僕の場合は既にビジネスを進めていたので、2014年度の確定申告書も一緒に提出しました。

面談

当日は書類を提出して面談を行います。

「なぜ事業を始めたのか?」「なぜ融資が必要なのか?」

借入申込書や創業計画書に基づき、担当者の方が色々と質問をしてきます。

僕の場合は担当者の方が割とフランクな性格だったので、そこまで堅苦しい雰囲気ではなかったです。

僕の職業で融資を受けた人は、その店舗では前例がなかったようで、事業内容について詳しく質問を受けました。

ちょうどその頃は、与沢翼の会社の倒産が話題になった後で、そんな世間話をした記憶があります 笑

恐らく面談では人柄も審査されるので、見た目も整えておいた方が良いです。

とは言っても、そこまで難しく考えず、最低限のマナーやルールが守れていれば、問題はないと思います。

面談は30分ぐらいで終わりました。

審査

面談が終わった後で審査に入ります。

僕の場合は審査に入る前に、担当者の方が職場に来ました。

職場と言っても自宅ですし、当時は主にブログ運営で生計を立てていたので、特に審査されるようなことはありません。

一応形だけという感じで、「どんなブログを運営しているのか?」「どんな場所で仕事をしているのか?」などを審査されました。

その後で審査に入ります。

ちなみに、妻が飲み物とお茶菓子を出そうとしたら、頑なに拒否されました。

飲み物やお茶菓子も、賄賂と見なされるのかもしれません 笑

結果連絡

審査は1ヶ月程度で終わったと思います。

郵便で融資を受けられるかどうかの通知が来ました。

その後、指定の銀行口座に融資額が振り込まれます。

日本政策金融公庫では、融資の口座にネットバンクは使えません。

ネットバンク派の僕には、ちょっと不便です^^;

僕は法人成り後も融資は受けていますが、法人になったからといって、融資の流れが特別変わる訳ではありません。

法人の書類や法人用口座など、必要な物は個人事業主よりも増えますが、審査自体に大きな変化はないです。

融資を受ける際のポイントとは?

アシスタント

融資が通りやすくなるポイントはありますか?

ユウキ

次の8つは意識した方が良いかな!

1.確定申告はしっかり行う!

2.信用経歴に傷を付けない!

3.売り上げを伸ばす!

4.事業が好調の時を狙う!

5.融資額を少なめに申請する!

6.創業計画書はしっかり書く!

7.マナーやルールを守る!

8.返済期日を守る!

確定申告はしっかり行う!

基本中の基本です。

ご自身で事業をしており、年間20万円以上の利益が出ている場合は、確定申告は必ず行ってください。

融資を受ける際は確定申告書の提出が必要ですし、年間20万円以上の利益が出ているのに確定申告しない場合は脱税です!

脱税をすると、後から税務署から追加徴収される可能性もあります。

あまりにも悪質な場合は逮捕されますので、必ず行いましょう!

信用経歴に傷を付けない!

経歴に傷があると、審査に通らない可能性が高いです。

例えば、クレジットカードの滞納や、他の銀行で融資を受けた際の返済の滞納など。

たまたま銀行の残高が足りないで、カードの支払いが遅れてしまった場合などは、それほど気にしないでも大丈夫だと思います。

問題なのはカード会社の連絡を無視し続け、大幅に滞納してしまった場合などです。

そういった情報は記録されるので、融資を受ける際の審査に影響が出ます。

僕がすんなり融資を受けられたのは、信用経歴に何も傷がなかったことが大きいと思います。

売り上げを伸ばす!

これは税理士さんから言われたことですが、融資を受ける金額の目安は、月の売り上げの3倍です。

月の売り上げが100万円の場合、融資額は300万円。

月の売り上げが500万円ある場合、融資額は1,500万円。

これが一つの目安になります。

売り上げが大きいほど、それだけ融資は通りやすくなります。

事業内容や創業計画、個人や法人の信用度合いによって変わりますが、一つの目安として参考にしてみてください。

事業が好調の時を狙う!

金融機関は晴れの日に傘を渡し、雨の日に傘を奪うと表現されます。

この話を聞いた時、何とも的確な表現だと思いました 笑

融資が必要でない時ほどお金を貸してくれて、融資が必要な時ほどお金を貸してくれません。

【事業が好調の場合】

融資担当者

いやー、あなたの会社は事業も好調そうですし、もう少しうちから融資を受けませんかね?

男性

どうもありがとうございます。

特に今は必要ないんですよね。

【事業が不調の場合】

男性

すいません…。

会社にキャッシュがなくて回らないので、追加融資をしていただけないでしょうか?

融資担当者

申し訳ありません。

あなたの会社は返済が見込めないので、これ以上融資することはできません。

売り上げが高く利益も多い時は融資を受けやすく、売り上げが低く利益も少ない時は融資を受けにくい。

つまり、事業が好調な時に借りられるだけ借りた方が良いです。

2回目、3回目に融資を受けた際は、事業の売り上げが右肩上がりに伸びている時でしたが、驚くほどスムーズに審査に通りました。

融資額を少なめに申請する!

これは経営者の先輩からアドバイスされたことですが、最初の融資額は低めに申請すると審査に通りやすいです。

僕が初めて融資を受けた際は、月の平均売り上げは25万円前後でした。

月の売り上げの3倍を目安にする場合、70万円の融資は受けられる可能性があります。

しかし、初回だったので、50万円という少ない融資額で申請しました。

それも審査にすんなり通過した理由かもしれません。

返済期間に対しても、余裕を持って長めに申請するのがおすすめです。

日本政策金融公庫は金利が低いので、返済期間が長い方が毎月の負担が少なくて済みます。

毎回確実に返済をしながら売り上げを伸ばすことで、追加融資ではもう少し大きな金額を借りやすくなります。

信用度が上がるからです。

実際、追加融資では融資額を初回よりも多く申請しましたが、驚くほどすんなり審査に通りました。

融資額や返済期間は面談で調整できるので、担当者の方と話し合いながら決めてください。

創業計画書はしっかり書く!

創業計画書とは、事業の見通しを立てた書類です。

面談は創業計画書を見ながら進めていきます。

右肩上がりに事業が伸びていくと判断されれば、融資を受けられる可能性は高くなります。

この事業は上手くいきそうにないと判断されれば、融資を受けられる可能性は低くなります。

現実的に達成可能な事業計画をしっかり立てる方が、担当者からの印象は良いと思います。

マナーやルールを守る!

融資を受ける際に、担当者の方とこんなやり取りをしました。

ユウキ

融資、受けられそうでしょうか?

融資担当者

毎月きちんと売り上げもありますし、融資額も低めなので、恐らく大丈夫だとは思います。

ユウキさんは人柄に関しては全く問題はないので、後は書類を確認しながら審査させて頂きます。

融資は数字だけで判断される訳ではないです。

人対人で面談をするので、やはり人間性を見られます。

もちろん、媚びを売る必要はありません 笑

先ほども言ったように、TPOをわきまえた服装、挨拶やお礼などの礼儀など、最低限のマナーやルールを守るのが大事だと思います。

返済期日を守る!

これは融資を受けた後の話ですが、返済期日はきちんと守ってください。

融資担当者の方が、最後にこんなことを言ってくれました。

融資担当者

ユウキさんが追加融資をお考えでしたら、返済は1日も遅らせないようにしてください。

毎回きちんと返済をしていたにも関わらず、銀行に振り込むのを忘れて返済日を過ぎてしまう方がいます。

たった1回遅れただけ…と考える方もいますが、それでも返済に遅れたことは事実です。

追加融資の際には、どうしても不利になります。

ユウキ

なるほど!

返済期日は絶対守ります!

2015年の出来事ですが、やけに強く言われたので明確に覚えています。

何かしらの事情がある場合は、事前に連絡をすれば考慮はしてくれるでしょうが、何の連絡も無しに返済を遅らせるのは信用度が下がります。

借りた金額は期日までに返済する!

当たり前のことですが、一番重要だと思います。

まとめ

融資とは、生産性のある物事に対して投資するお金です。

Webマーケティングが中心の事業は、経費がほとんどかからないため、無理に融資を受ける必要はないと思います。

しかし、真っ当な事業をして、しっかりと利益が上がることが計算できて、尚且つ無理のない返済計画を立てられるのであれば、融資を受けても良いと思います。

融資を受けて返済を繰り返すことで信用度が上がりますし、いざという時の備えにもなります^^

融資を受ける際には、信用度が高く、金利の低い日本政策金融公庫を活用してみてください。

融資に対する一つの意見として、参考にして頂ければ嬉しいです!